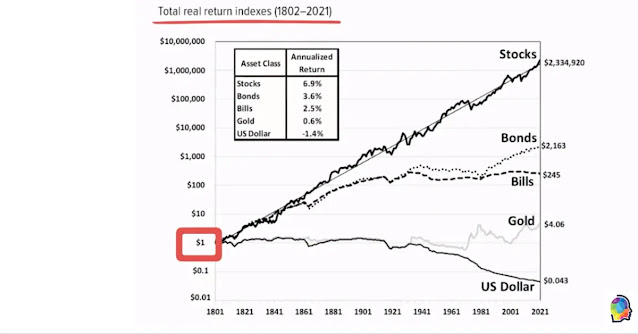

पिछले 200 सालों में स्टॉक मार्केट ने सभी एसेट्स जैसे बॉन्ड, गोल्ड और रियल स्टेट, इन सबके कंपैरिजन में डबल से ज्यादा रिटर्न दिया है और ऐसा मैं नहीं कह रहा हूं। प्रोफेसर ऑफ फाइनेंस, वार्टन स्कूल ऑफ यूनिवर्सिटी ऑफ पेंसिल्वेनिया और Stocks for long run बुक के ऑथर मिस्टर जर्मी सीगल का यह कहना है, वह भी 200 साल के डेटा के साथ कि लॉन्ग रन में स्टॉक मार्केट सबसे बढिय़ा परफॉर्म करता है, बाकी सभी एसेट से।

और जो व्यक्ति इस कॉन्सेप्ट को समझ जाएगा, वह बाकी सभी लोगों से जल्दी अमीर भी बनेगा। आज मैं आपके साथ डिटेल समरी शेयर करने जा रहा हूं Stocks for long run, जिसके ऑथर हैं जेरेमी सीगल। तो बिना टाइम वेस्ट किए चलिए बुक की समरी शुरू करते हैं।

1. Stocks are risky on short-term ,but wealthy in long term

1929 में एक जर्नलिस्ट थे, जिनका नाम था सैमुअल क्रौथल। उन्होंने एक इंटरव्यू किया जॉन रेसकॉब के साथ, जो उस वक्त सीनियर फाइनेंशियल एग्जीक्यूटिव थे जनरल मोटर्स कंपनी के। उस इंटरव्यू का मेन गोल यह था कि कैसे एक एवरेज व्यक्ति भी अमीर बन सकता है और जो भी जॉन रेसकॉब ने बताया उस इंटरव्यू में उसे एक जर्नल में हूबहू पब्लिश कर दिया, जिसे लाखों लोगों ने पढ़ा।

उस इंटरव्यू में जॉन रेसकॉब ने यह कहा कि अमेरिका में एक बहुत ही बड़ा इंडस्ट्रियल एक्सपेंशन होने वाला है। तो जो व्यक्ति सिर्फ 15 डॉलर यानी ₹1,200 हर महीने इन्वेस्ट करेगा, वह 20 साल के बाद 80,000 डॉलर का मालिक होगा यानी उसका ₹60 लाख का पोर्टफोलियो बन चुका होगा।

जिसका यह मतलब है कि हर साल एवरेज 24 पर्सेंट का एनुअल रिटर्न मिलने वाला था अगले 20 सालों में। तो कुछ ही दिनों बाद डाउ जोंस इंडस्ट्रियल एवरेज जो यूएस की इंडेक्स फंड है, जैसे इंडिया में सेंसेक्स और निफ्टी है। तो डाओ जोन्स ने अपना ऑल टाइम हाई अचीव किया करीब 381 प्वॉइंट्स का।

पर ठीक सात हफ्तों बाद यूएस का स्टॉक मार्केट कंप्लीटली क्रैश हो गया और अगले 34 महीनों तक यूएस स्टॉक मार्केट का सबसे भयानक दौर गया और लाखों लोगों ने अपनी वेल्थ गंवा दी और हजारों लोगों ने सुसाइड भी किया।

तो सभी मार्केट एक्सपर्ट ने जॉन रेसकॉब का मजाक बनाया और साथ ही साथ उसे ही जिम्मेदार ठहराया क्योंकि उन्होंने ही लोगों को मोटिवेट किया था तब इन्वेस्टमेंट करने के लिए जब यूएस स्टॉक मार्केट अपने ऑल टाइम हाई पर था, जिस कारण लोगों ने स्टॉक्स बहुत ही महंगे प्राइस पर खरीदा था।

पर ऑथर कहते हैं कि जितना जॉन को लोगों ने ब्लेम किया है, उतना वह डिजर्व नहीं करते हैं, क्योंकि जब से उन्होंने इंटरव्यू दिया, उसके 20 साल तक जिन लोगों ने भी उनकी बात माना यानी 15 डॉलर हर महीने इन्वेस्ट किया, उनका पोर्टफोलियो करीब नौ हज़ार डॉलर तक ग्रो हो चुका था।

यानी करीब साढ़े ₹7 लाख भले ही एनुअल रिटर्न कम था, पर फिर भी बॉन्ड से डबल एनुअल रिटर्न था। अगर किसी व्यक्ति ने 30 सालों के लिए जॉन को फॉलो किया होता, तो उसका पोर्टफोलियो की वैल्यू 60 हज़ार डॉलर होती यानी एवरेज 12.72 पर्सेंट का रिटर्न। और ये रिटर्न यूएस बॉन्ड के रिटर्न से आठ गुना ज्यादा था और यूएस के ट्रेजरी बिल से नौ गुना ज्यादा।

भले ही 80,000 डॉलर नहीं बने, पर जिन लोगों ने भी जॉन रेसकॉब की बात मानी, उन सभी ने बाकी एसेट से ज्यादा रिटर्न कमाया और जिन लोगों ने पैसे सिर्फ सेव किए, उन सभी को नेगेटिव रिटर्न मिला इन्फ्लेशन की वजह से।

तो ऑथर हमें यह समझाने की कोशिश करते हैं जॉन रेसकॉब की केस स्टडी से कि भले ही बुल मार्केट हो या बेयर मार्केट हो, उस दौरान कुछ लोगों को बहुत प्रॉफिट होता है तो कुछ लोगों को बहुत नुकसान होता है। पर जो व्यक्ति पेशेंस के साथ स्टॉक इनवेस्टिंग करेगा, वह हमेशा सभी लोगों से ज्यादा रिटर्न कमाएगा।

आप इस 220 साल के डेटा को देखिए। अगर किसी व्यक्ति ने 1802 में एक डॉलर इन्वेस्ट किया होता, स्टॉक्स में, बॉन्ड में, ट्रेजरी बिल्स में, गोल्ड में, यूएस डॉलर में तो 2021 में उनका रिटर्न क्या होता? आप देख सकते हैं कि एक डॉलर बढकर 30 मिलियन डॉलर हो गया होता अगर उस व्यक्ति ने स्टॉक में इन्वेस्ट किया होता और बाकी सभी एसेट्स का रिटर्न आप देख सकते हैं।

बॉन्ड का ग्रोथ है 2000 डॉलर, बिल्स का 245 डॉलर, गोल्ड का सिर्फ 4 डॉलर और यूएस डॉलर depriciate होकर सिर्फ 0. 043 डॉलर हुआ होता। यानी पिछले 220 सालों में यूएस में स्टॉक्स का रिटर्न 6.9 पर्सेंट का रहा है और इस दौरान कई सारे मार्केट क्राइसिस आए हैं।

वर्ल्ड वॉर हुआ है, ऑयल क्राइसिस हुआ है, टेक बबल क्रैश हुआ है, 2008 का मार्केट क्रैश आया है और लेटेस्ट में covid आया है। पर फिर भी स्टॉक मार्केट ने लॉन्ग रन में पॉजिटिव रिटर्न दिया है बाकी सभी एसेट के मुकाबले। इंडिया के स्टॉक मार्केट की बात करें तो सेंसेक्स ने करीब 16 पर्सेंट का रिटर्न दिया है अपनी शुरुआत से लेकर अभी तक और वहीं निफ्टी फिफ्टी ने करीब 15 पर्सेंट का रिटर्न दिया है।

अगर पिछले 20 सालों की बात करें तो इंडियन इक्विटी ने तीन पर्सेंट का रिटर्न दिया है, गोल्ड ने सिर्फ 12 पर्सेंट का रिटर्न दिया है, रियल स्टेट ने नौ पर्सेंट का रिटर्न दिया है। तो पहला लेसन इस बुक से यही है कि स्टॉक शॉर्ट टर्म में ज्यादा रिस्की दिखते हैं, पर लॉन्ग टर्म में यह ज्यादा बेहतर है आपके वेल्थ को बढ़ाने के लिए।

यह भी पढ़ें :

सिर्फ पांच साल काम और जिंदगी भर आराम करो

STOCKS VS MUTUAL FUNDS कौन है बेहतर और किसमें होगी मोटी कमाई

यह हैं खुद के दम पर दौलतमंद बनने की 6 महत्वपूर्ण Straitagies

2024 आने से पहले कर लो यह बिज़नेस ,100% देंगे फायदा

2. Focus On Fundamental Of Company

जब आपने फाइनली डिसाइड कर लिया है कि आपको लॉन्ग टर्म इन्वेस्टिंग करनी है तो अब आपको कंपनी के फंडामेंटल्स पर फोकस करना है। सिर्फ शेयर प्राइस के बेसिस पर आपको अपना इन्वेस्टिंग डिसीजन नहीं लेना है। जब भी आप यह वर्ड सुनते हो फंडामेंटल स्ट्रांग कंपनी तो आपको यह समझना होगा ऐसी कंपनी के बारे में बात हो रही है जिसका बिजनेस बहुत अच्छा है।

और फंडामेंटल स्ट्रॉन्ग कंपनी जब स्टॉक मार्केट डाउन भी चल रहा होता है तब भी यह अच्छा परफॉर्म करती हैं और उसी टाइम में खराब कंपनी डूब जाती है। फंडामेंटल स्ट्रॉन्ग कंपनी के पास इकनॉमिक मोट रहता है यानी कंपटीटिव एडवांटेज, जिससे वह कंपनी अपने प्रतिद्वंदी से बेहतर परफॉर्म करती है। तीन सिंपल पैरामीटर है, जो ऑथर ने शेयर किये हैं।

1. Capital Debt

यानी कंपनी कितना पैसा कमा रही है और कंपनी के ऊपर लोन कितना है। जैसा कि हम सभी को पता है कि कोई भी बिजनेस चलाने के लिए पैसा चाहिए होता है। अगर कंपनी के पास पैसा नहीं है तो उसे लोन लेना पड़ता है अपने डेली एक्टिविटीज को रन करने के लिए। और लोन लेने से इंटरेस्ट देना होता है कंपनी को। अगर कंपनी अपने ऊपर लोन पर लोन लिए जा रही है तो यह लॉन्ग टर्म में काफी रिस्की इन्वेस्टमेंट हो सकता है आपके लिए।

2. Management Quality

कंपनी के मैनेजमेंट पर ही कंपनी की ग्रोथ की रिस्पांसिबिलिटी होती है। इसलिए अच्छा मैनेजमेंट बहुत क्रूशियल है।

3. Profitability

हमेशा याद रखिए कि फंडामेंटल स्ट्रॉन्ग कंपनी हमेशा एक प्रॉफिटेबल बिजनेस में होती है। इसलिए आपको रिटर्न ऑन इक्विटी रेशियो को देखना होता है, जिसका सिंपल सा मीनिंग है कि शेयरहोल्डर के इक्विटी पर कंपनी ने कितना रिटर्न कमाकर दिया है।

एग्जाम्पल एक कंपनी है जिसने 2023 में हंड्रेड करोड का नेट प्रॉफिट कमाया है और मान लेते हैं कंपनी पर 500 करोड़ का शेयरहोल्डर के पैसे लगे हुए हैं। आरओई का फॉर्मूला होता है नेट प्रॉफिट डिवाइडेड बाइ शेयरहोल्डर्स इक्विटी यानी 100 करोड, डिवाइडेड बाय 500 करोड = 20% यानी रिटर्न ऑन इक्विटी (ROE) निकला 20 % का।

इसी के साथ साथ आपको उस कंपनी का लास्ट पांच साल का सीएजीआर भी चेक करना है यानी कंपाउंडेड एनुअल ग्रोथ रिटर्न। इससे भी आपको आइडिया मिल जाएगा कि कंपनी फंडामेंटली कैसी है। चलिए एक एग्जांपल लेते हैं। ब्रिटानिया इंडस्ट्रीज लिमिटेड शेयर का।

ब्रिटानिया इंडस्ट्रीज कंपनी एक फूड कंपनी है जो मैन्युफैक्चर करती है बिस्किट, केक, ब्रेड और भी दूसरे आइटम्स जो इंडिया के हर घर में यूज होते हैं। आपने चाय के साथ मैरीगोल्ड बिस्किट जरूर खाई होगी लाइफ में कभी न कभी। तो मैरीगोल्ड बिस्किट भी ब्रिटानिया कंपनी का ही प्रोडक्ट है।

यह पिछले चार साल का फाइनेंशियल है ब्रिटानिया का, आप देख सकते हैं कि इनका रेवेन्यू 2020 में था 11 हज़ार 800 करोड़, 2021 में यह बढ़कर हुआ 13 हज़ार 400 करोड़। फिर 2022 में यह बढ़कर हुआ 14 हज़ार 300 करोड़ और 2023 में करीब इनका रेवेन्यू था 16 हज़ार 800 करोड का।

अगर आप इनका नेट इनकम पर फोकस करें तो 2020 में था यह 1400 करोड, 2021 में यह बढ़कर हुआ 1800 करोड़, 2022 में यह कम हो गया था 1500 करोड़ पर और 2023 में यह बढ़कर हुआ 2300 करोड का नेट प्रॉफिट। पिछले पांच सालों में इस शेयर ने 30 पर्सेंट का रिटर्न दिया है और पांच साल का सीएजीआर करीब 11 पर्सेंट का रहा है।

ब्रिटानिया का P/E ratio है 50.93 यानी शेयरहोल्डर ₹50 देने के लिए रेडी है ब्रिटानिया के ₹1 के प्रॉफिट के लिए। और इंडस्ट्री पीई रेशियो है 55. 13 , रिटर्न ऑन इक्विटी है 78.36 पर्सेंट का।

दोस्तों यह बिल्कुल भी स्टॉक रिकमेंडेशन नहीं है। यह मैंने बस एग्जांपल के लिए आपको समझाया है।

तो आप भी जब कोई कंपनी को सेलेक्ट करते हैं लॉन्ग टर्म इन्वेस्टमेंट के लिए तो हमेशा उनके फंडामेंटल्स को जरूर चेक कीजिए और उसके प्रतिद्वंदी के साथ उसे जरूर कंपेयर करें।

3. Investing Strategy for Long Term

लॉन्ग टर्म इन्वेस्टिंग स्ट्रैटेजी क्या होनी चाहिए जब आप स्टॉक मार्केट में एंटर होते हो?

long term perspective आपके अपने अंदर जो इमोशन है, बार बार खरीदने और बेचने की शॉर्ट टर्म मूवमेंट का फायदा उठाने के लिए वह आपको छोड़ना पड़ेगा और लोगों के टिप पर आपको इन्वेस्ट बिल्कुल भी नहीं करना है।

Regular Investing आपको जितना हो सके, उतना रेगुलर इन्वेस्ट करना है और जो डॉलर कॉस्ट एवरेजिंग इन्वेस्टिंग मेथड है, उसे भी यूज करना है। इसमें मान लेते हैं कि आपको कोई शेयर अभी हंड्रेड रुपीस का बिक रहा है और आपने एक शेयर को खरीद लिया है।

अब छह महीने बाद उस शेयर का प्राइस थोडा कम हो जाता है यानी करीब ₹80 में बिक रहा है। तो आपने एक और शेयर खरीद लिया। अब फिर से दो महीने बाद यह शेयर ₹120 का बिक रहा है और आपने एक और शेयर खरीद लिया तो आपके पास अभी तीन शेयर हैं जिनकी एवरेज कॉस्ट है ₹100 per share।

तो जब आप रेगुलर इन्वेस्ट करते हैं तो आपको डॉलर कॉस्ट एवरेजिंग का भी फायदा मिलता है और इसी मेथड के कारण मार्केट वोलैटिलिटी का इफेक्ट कम होता है आपके पोर्टफोलियो पर।

4. Know your risk tolerance

सबसे पहले आपको अपना रिस्क टॉलरेंंस समझना पड़ेगा आपको। यानी आप कितना कैपिटल यूज करने के लिए रेडी है उसके अकॉर्डिंग ही अपना इन्वेस्टमेंट प्लान बनाइए। अगर आप अभी यंग है तो आप अभी ग्रोथ स्टॉक्स में इनवेस्ट कर सकते हैं, जहां रिस्क भी ज्यादा होता है।

पर अगर आपकी एज फिफ्टी प्लस है तो आपको बहुत ही कंजर्वेटिव इनवेस्टिंग करनी है। यानी कम रिस्क और स्टेबल स्टॉक्स में आपको इन्वेस्ट करना है, जैसे कि FMCG।

पर साथ ही साथ ऑथर यह रिकमेंड करते हैं कि आपको इंडेक्स फंड या ईटीएफ जिसे एक्सचेंज ट्रेडेड फंड कहते हैं, उसमें भी आपको इन्वेस्ट करना चाहिए क्योंकि इसमें आपका रिस्क कम हो जाता है इंडिविजुअल स्टॉक्स के कंपैरिजन में क्योंकि आप एक बार में ही पूरे बास्केट और स्टॉक्स में इन्वेस्ट कर रहे हैं तो स्टॉक्स के साथ साथ आप इंडेक्स फंड या ईटीएफ में भी इन्वेस्ट कर सकते हैं। यह डायवर्सिफिकेशन के लिए बहुत अच्छा है।

5. Compounding and Dividends

डिविडेंड यानी जब कंपनी अपने प्रॉफिट का कुछ पोर्शन अपने शेयर होल्डर के साथ शेयर करती है, जो डायरेक्टली आपके बैंक अकाउंट में आता है, उसे डिविडेंड कहते हैं। जैसे रिलायंस इंडस्ट्री ने लास्ट ईयर ₹9 पर शेयर का डिविडेंड दिया था। यानी अगर आपके पास रिलायंस इंडस्ट्रीज के 100 शेयर होते तो आपको ₹900 मिलते आपके बैंक अकाउंट में।

पर इस बुक में यह दिखाया गया है कि आपकी ग्रोथ की पोटेंशियल बढ़ जाती है जब आप डिविडेंड को इनवेस्ट करते हो। उन्होंने कई सारे डेटा से यह प्रूव किया है कि जो भी कंपनी अपने इनकम को इनवेस्ट करती है, अपने बिजनेस को और ग्रो करने के लिए उनका स्टॉक प्राइस लॉन्ग टर्म में काफी ज्यादा बढ़ता है और ऐसा इन्वेस्टर भी।

हमें भी सिर्फ हाई डिविडेंड स्टॉक्स को नहीं चुनना चाहिए, बल्कि लॉन्ग टर्म में कोई कंपनी कितना आगे बढ़ सकती है, उस पर फोकस करना चाहिए। अगर आपको डिविडेंड मिल रहा है तो उसे आपको खर्च नहीं करना चाहिए। हो सके तो उसे इनवेस्ट कीजिए ज्यादा शेयर खरीदने में

6. Value Investing Economic and Market Trends

ऑथर का मानना है कि आपको अंडरवैल्यूड स्टॉक्स को ढूंढना चाहिए। यानी वह स्टॉक्स जिस पर बहुत लोगों ने अभी इन्वेस्ट नहीं किया है, पर उस कंपनी की फ्यूचर ग्रोथ पोटेंशियल बहुत ज्यादा है और कंपनी फंडामेंटल भी बहुत स्ट्रॉन्ग है।

और आपको किसी भी स्टॉक के लिए ओवर पे नहीं करना है, क्योंकि ओवरवैल्यूड स्टॉक लॉन्ग टर्म में रिटर्न अच्छा नहीं देते हैं। आपको करना है वैल्यू इनवेस्टिंग, जिसके लिए आपको लॉन्ग टर्म ट्रेंड देखना पड़ेगा डिफरेंट सेक्टर्स का जैसे रिन्यूएबल एनर्जी या टेक्नोलॉजी सेक्टर लॉन्ग टर्म के लिए अच्छा हो सकता है कंपेयर टू एक कमोडिटी स्टॉक, जो ऑयल बिजनेस में है। ग्लोबल ट्रेंड देखिए कि वह किस ओर जा रहा है और उसी का आपको फायदा उठाना है।

Conclusion

अब आते हैं आर्टिकल के कंक्लूजन पर। स्टॉक लॉन्ग बुक में आपको बहुत ही इन डेप्थ रिसर्च देखने को मिलता है कि कैसे स्टॉक्स लॉन्ग टर्म में सबसे बढिया वेल्थ जेनरेटिंग एसेट है।

इसलिए ऑथर जेरेमी सीगल ने यह कहा है कि आपको फंडामेंटल स्ट्रॉन्ग कंपनी में लंबे समय तक इन्वेस्ट रहना है अगर आपको बहुत बढ़िया रिटर्न चाहिए तो और साथ ही साथ अपने पोर्टफोलियो को डायवर्सिफाइड रखिए। यानी सिर्फ एक सेक्टर में इन्वेस्ट आपको नहीं करना है, मल्टीपल सेक्टर में इन्वेस्ट कीजिए और स्टॉक के साथ साथ आपको इंडेक्स फंड या ईटीएफ में भी इन्वेस्ट करना चाहिए।

यह हेल्प करता है रिस्क को कम करने में। इस बुक की गोल्डन टिप यही है कि शॉर्ट कट या कोई प्रॉफिट में न फंसे। आप इन्वेस्ट कर रहे हो, बिजनेस में तो आपको लॉन्ग टर्म पर्सपेक्टिव रखना है। अगर बिजनेस अच्छा करता है तो आपका स्टॉक भी अच्छा करेगा।